ESG in financing: This data decides on loans

“Your loan application has been rejected.” Some companies may hear this or similar sentences more often in the future. The reason: they were unable to provide the ESG data requested by the bank or meet the requirements. After all, sustainability is also becoming increasingly important in the financial sector. Read this article to find out how ESG data affects financing and what data companies need to provide now to ensure their loan applications continue to be approved.

How to take a closer look at financing applications

Sufficient equity, high cash flow, a secure market position and a solid corporate strategy – if a company could demonstrate this when applying for financing, the loan was as good as secure.

This is now a thing of the past.

This is because ESG criteria are now also included in the credit decision.

But how does this come about?

Let’s take a quick deep dive to answer this question.

If you are not so familiar with financial topics: Don’t worry – even though we’ll be taking a close look at all the important points, we’ll stay in the non-swimmer’s area.

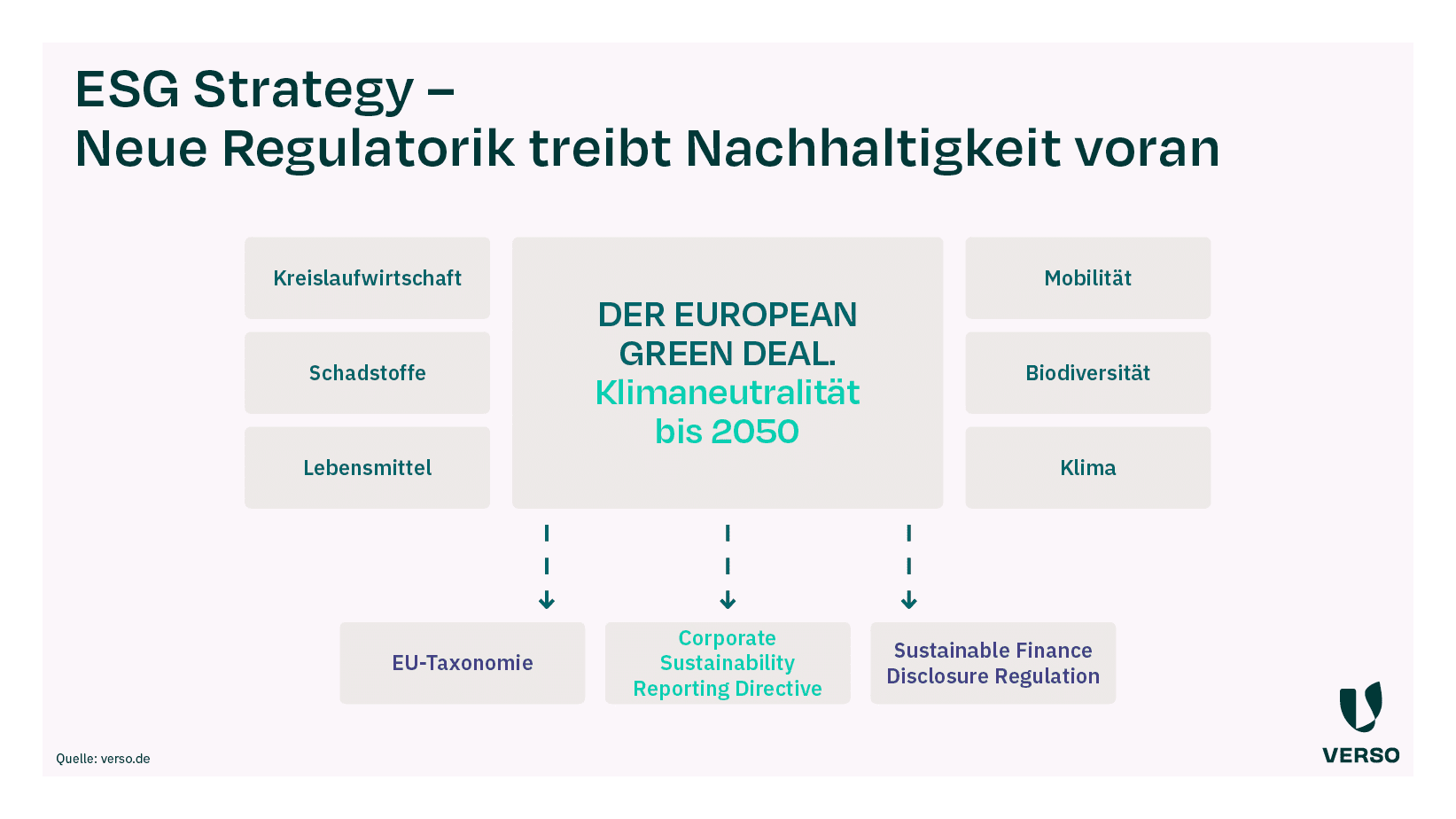

Green Deal, Climate Protection Act, SFDR, MaRisk: many requirements – one goal

The background to this new development is a large number of requirements as part of the EU’s sustainability strategy.

Let’s work our way from the outside in.

With the European Green Deal, the member states of the EU have committed themselves to the sustainable transformation of society, the economy and industry.

The EU wants to become climate-neutral by 2050.

At the same time, Germany has set itself the target of becoming greenhouse gas neutral by 2045 with its new Climate Protection Act .

Europe is playing a pioneering role internationally with this plan.

The task now is to put the Green Deal into practice and find ways to get the sustainable transformation moving.

And probably the most powerful lever for tangible change in the economy is – precisely – money.

If you want to drive sustainability forward, you have to redirect financial flows.

Sustainable Finance Disclosure Regulation

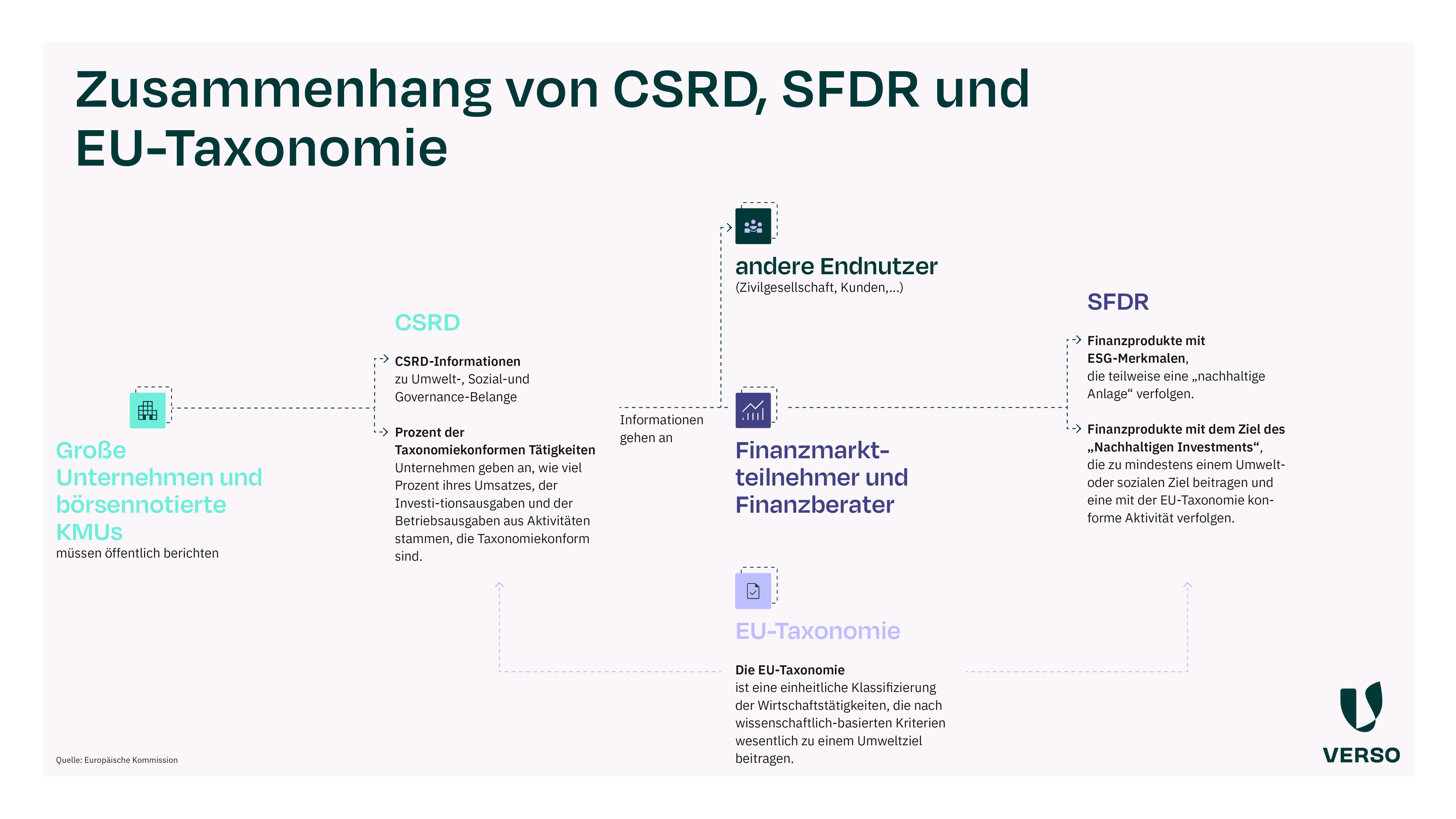

With the Sustainable Finance Disclosure Regulation(SFDR), the EU introduced a measure in 2019 that obliges financial market participants such as banks and credit institutions to be more sustainable.

The SFDR’s approach: banks must make the sustainability and ESG aspects of their financial products transparent.

How do ESG criteria affect the products?

And conversely, how does financial trading affect the environment and society?

The 7th MaRisk amendment obliges banks, among other things, to take ESG aspects and risks into account when making and monitoring lending decisions.

Similar to what insurance providers have been doing for years, banks and credit institutions will therefore check, for example, which industry a company belongs to, how high its emissions are or what the situation is regarding equal rights.

According to the study “Consideration of ESG criteria in the credit process for corporate customers” (2023), only 38% of the banks surveyed take ESG risks into account.

However, the consequences of this development are already being felt.

For example, banks and funds already rejected STEAG’s application in 2021 – partly because the electricity producer operates several coal-fired power plants and is pursuing an uncertain coal phase-out strategy.

No financing without an ESG check: banks want to see this data now

In addition to the general CSR reporting obligation, there are therefore further obligations – at least for companies that require financing.

But what specific sustainability information is now required?

The Association of German Banks has put together an initial list of questions that compiles sustainability KPIs.

The basic ESG KPI catalog is based on the CSRD, the EU taxonomy and various reporting standards such as GRI.

In addition to general information on the company, you will find questions on the following ESG aspects in this overview:

- Environmental and transitory risks – e.g: What proportion of your company’s business activities have a negative impact on biodiversity or the ecosystem?

- Physical risks – e.g: What measures has your company taken or planned to reduce physical risks?

- Social – e.g.: Does your company have an anti-discrimination policy?

- Governance – e.g.: Is the remuneration of the management level in your company (also) linked to the fulfillment of sustainability targets?

The banking association admits that this catalog is not complete and is not binding for banks.

For companies, this means: collect your ESG data in a structured way and keep an overview.

This will make it easier for you to quickly provide your bank with all the ESG data it needs when applying for financing.

VERSO supports you in this – with software, services and training.

* This information is summarized editorial content and should not be construed as legal advice. VERSO accepts no liability.

This might also interest you:

Subscribe to our newsletter!

Sign up and receive regular news about:

- Pragmatic all-in-one solution for ESG reporting, climate and supply chain management

- Best practices in the areas of ESG and sustainable supply chains

- Developed with expertise from 12+ years of sustainability management

- Sustainability events and much more.